Блог им. boomin |Итоги торгов за 22.03.2024

- 25 марта 2024, 08:36

- |

Коротко о торгах на первичном рынке

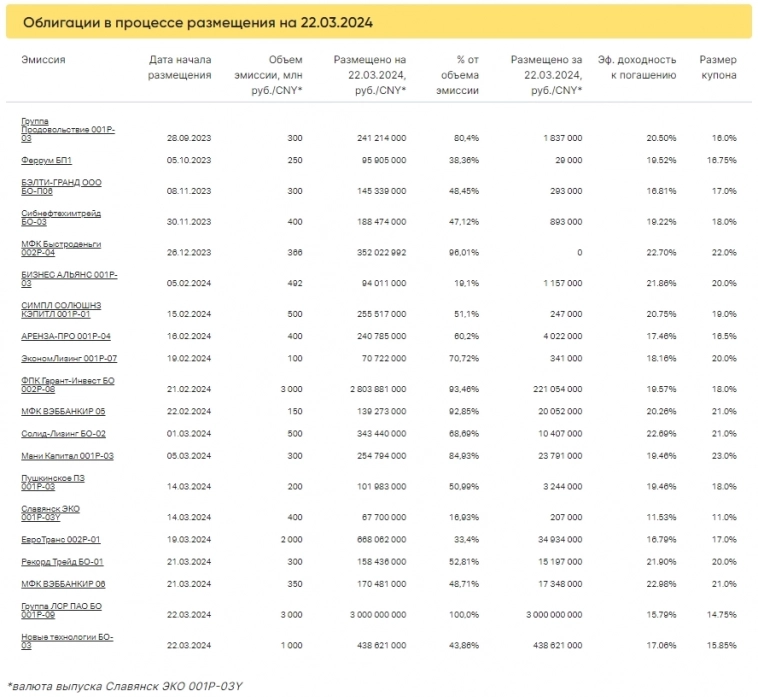

22 марта стартовало размещение выпусков Группа ЛСР ПАО БО 001Р-09 и Новые технологии БO-03.

Трехлетние облигации Группа ЛСР ПАО БО 001Р-09 объемом 3 млрд рублей были полностью размещены в первый день торгов за 2 655 сделок, средняя заявка составила примерно 1 млн 130 тыс. рублей.

Выпуск трехлетних облигаций Новые технологии БO-03 объемом 1 млрд рублей в первый день торгов был размещен на 43,86% (438 млн 621 тыс. рублей).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 413 выпускам составил 1117,0 млн рублей, средневзвешенная доходность — 15,98%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Главное на рынке облигаций на 22.03.2024

- 22 марта 2024, 14:30

- |

- «Группа ЛСР» сегодня начинает размещение трехлетних облигаций серии 001P-09 объемом 3 млрд рублей. Регистрационный номер — 4B02-09-55234-E-001P. Бумаги включены в Первый уровень котировального списка. Ставка купона установлена на уровне 14,75% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок прошел 19 марта. Организатор — Газпромбанк. Кредитный рейтинг эмитента — ruA со стабильным прогнозом от «Эксперта РА».

- Компания «Новые технологии» сегодня начинает размещение трехлетних облигаций серии БО-03 объемом 1 млрд рублей. Регистрационный номер — 4B02-03-00069-L. Ставка 1-24-го купонов установлена на уровне 15,85% годовых. По выпуску предусмотрены ежемесячные купоны и оферта через два года. Сбор заявок на выпуск прошел 19 марта. Организаторы — Газпромбанк и ИБ «Синара». Кредитный рейтинг эмитента — ruA- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Блог им. boomin |Итоги торгов за 21.03.2024

- 22 марта 2024, 14:25

- |

Коротко о торгах на первичном рынке

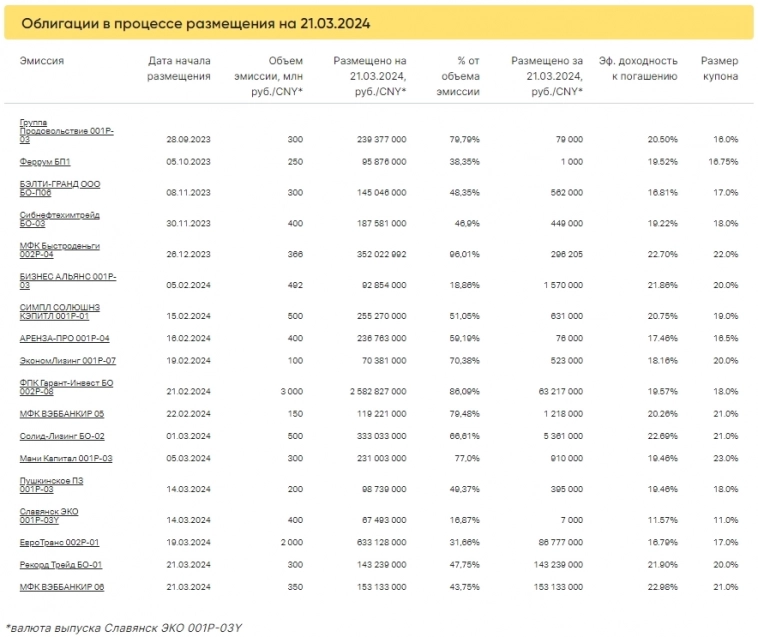

21 марта стартовало размещение выпусков Рекорд Трейд БО-01 и МФК ВЭББАНКИР 06.

Выпуски объемом 300 млн и 350 млн рублей за первый день торгов были размещены на 143,2 млн рублей (47,75%) и 153,1 млн рублей (43,75%) соответственно.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 398 выпускам составил 927,3 млн рублей, средневзвешенная доходность — 16,44%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 21.03.2024

- 21 марта 2024, 15:02

- |

- МФК «Вэббанкир» сегодня начинает размещение среди квалифицированных инвесторов облигаций серии 001P-05 со сроком обращения 3,5 года объемом 350 млн рублей. Регистрационный номер — 4B02-05-00606-R-001P. Бумаги включены в Сектор ПИР. Ставка 1-12-го купонов установлена на уровне 21% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- с позитивным прогнозом от «Эксперта РА».

- «Рекорд трейд» сегодня начинает размещение трехлетних облигаций серии БО-01 объемом 300 млн рублей. Регистрационный номер — 4B02-01-00136-L. Бумаги включены в Сектор ПИР. Ставка 1-12-го купонов установлена на уровне 20% годовых, до оферты через год. Купоны ежемесячные. Организатор — ИК «Финам». Кредитный рейтинг эмитента — B(RU) со стабильным прогнозом от АКРА.

- «Группа ЛСР» <a href=«www.

( Читать дальше )

Блог им. boomin |Итоги торгов за 19.03.2024

- 21 марта 2024, 14:21

- |

Коротко о торгах на первичном рынке

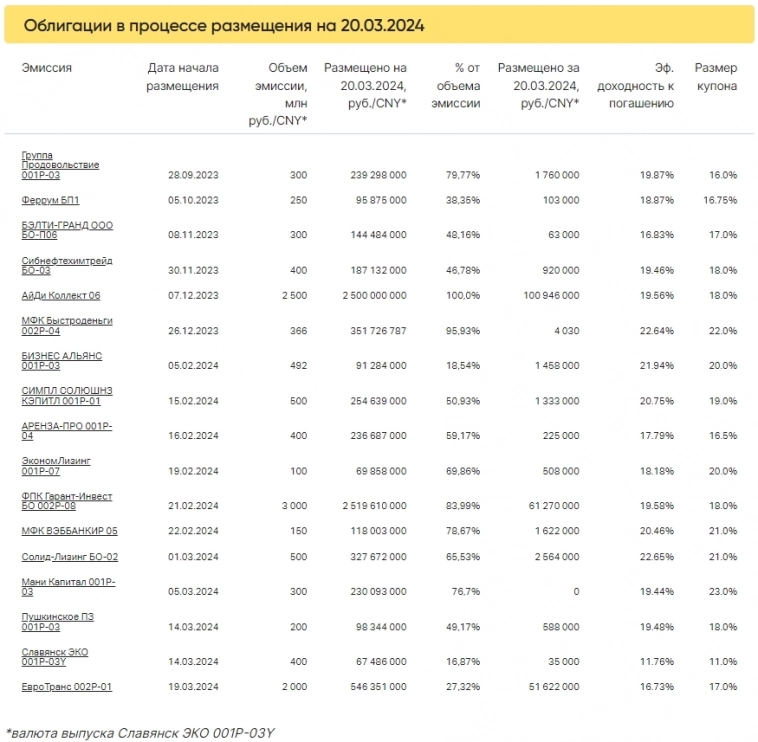

20 марта новых размещений не было.

Завершилось размещение трехлетних облигаций АйДи Коллект 06 объемом 2,5 млрд рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 403 выпускам составил 964,4 млн рублей, средневзвешенная доходность — 16,16%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 20.03.2024

- 20 марта 2024, 13:39

- |

- Компания «Новые технологии» установила ставку 1-24-го купонов трехлетних облигаций серии БО-03 объемом 1 млрд рублей на уровне 15,85% годовых. По выпуску предусмотрены ежемесячные купоны и оферта через два года. Сбор заявок на выпуск прошел 19 марта. Техразмещение запланировано на 22 марта. Организаторы — Газпромбанк и ИБ «Синара». Кредитный рейтинг эмитента — ruA- со стабильным прогнозом.

- «Селлер» (бренд «Техпорт») 26 марта начнет размещение по закрытой подписке среди квалифицированных инвесторов двухлетних облигаций серии БО-03 объемом 500 млн рублей. Ставка купона установлена на уровне 20% годовых и зафиксирована на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация. Кредитный рейтинг эмитента — ruВ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Блог им. boomin |Итоги торгов за 19.03.2024

- 20 марта 2024, 13:35

- |

Коротко о торгах на первичном рынке

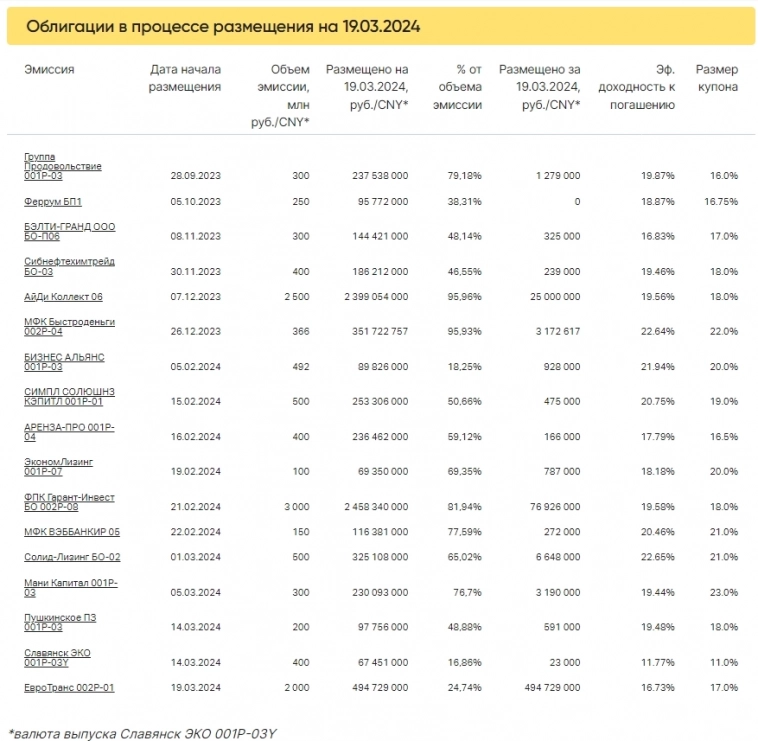

19 марта стартовало размещение семилетних «зеленых» облигаций ЕвроТранс 002Р-01. В первый день торгов было размещено 24,74% от объема эмиссии (494 млн 729 тыс. из 2 млрд рублей).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 404 выпускам составил 914,5 млн рублей, средневзвешенная доходность — 16,36%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 19.03.2024

- 19 марта 2024, 13:38

- |

- «Евротранс» сегодня начинает размещение семилетних «зеленых» облигаций серии 002P-01 объемом 2 млрд рублей. Регистрационный номер — 4-01-80110-H-001P. Бумаги включены в Первый уровень котировального списка. Ставки 1-12-го купонов установлены на уровне 17% годовых, 13-18-го купонов — 16,5% годовых, 19-24-го купонов — 16% годовых, 25-36-го купонов — 15,5% годовых, 37-48-го купонов — 15% годовых, 49-60-го купонов — 14,5% годовых, 61-77-го купонов — 14% годовых, 78-84-го купонов — 13,5% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 14 марта. По займу предусмотрена амортизация. Организатор — Газпромбанк. Кредитный рейтинг эмитента — А-(RU) со стабильным прогнозом от АКРА.

- «Хромос Инжиниринг» установил ориентир ставки 1-12-го купонов четырехлетних облигаций серии БО-01 объемом 500 млн рублей на уровне 18,25% годовых, далее — публичная безотзывная оферта.

( Читать дальше )

Блог им. boomin |Итоги торгов за 18.03.2024

- 19 марта 2024, 13:33

- |

Коротко о торгах на первичном рынке

18 марта новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 413 выпускам составил 1084,3 млн рублей, средневзвешенная доходность — 16,28%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Блог им. boomin |Главное на рынке облигаций на 18.03.2024

- 18 марта 2024, 12:50

- |

- «Евротранс» (развивает сеть АЗС под брендом «Трасса») установил ставку 1-12-го купонов семилетних «зеленых» облигаций серии 002P-01 объемом 2 млрд рублей на уровне 17% годовых. Ставка 13-18-го купонов установлена на уровне 16,5% годовых, 19-24-го — 16% годовых, 25-36-го купонов — 15,5% годовых, 37-48-го купонов — 15% годовых, 49-60-го купонов — 14,5% годовых, 61-77-го купонов — 14% годовых, 78-84-го купонов — 13,5% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 14 марта. По займу предусмотрена амортизация. Техразмещение запланировано на 19 марта. Организатор — Газпромбанк. Кредитный рейтинг эмитента — А-(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала двухлетние облигации «Селлер» серии БО-03 объемом 500 млн рублей. Регистрационный номер — 4B02-03-00104-L. Бумаги включены в Третий уровень котировального списка. Бумаги будут размещены по закрытой подписке среди квалифицированных инвесторов. Предусмотрена возможность частичного досрочного погашения облигаций по усмотрению эмитента. Кредитный рейтинг эмитента — ruВ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс